北京和众汇富:这一行业未来五年空间巨大,龙头公司有望加速!

- 2020-09-14 13:54

- 网络

北京和众汇富:这一行业未来五年空间巨大,龙头公司有望加速!

光伏行业进入平价时代,兼具确定性与成长性

今天按照昨天预告的,先说一个未来五年具备确定性和成长性的板块:光伏行业!以下从行业介绍、几轮行情回顾、未来几年机会及产业链公司几个方面分享。

1、光伏行业:兼具成长与周期性

成长性:2004-2018年全球光伏装机量从3.4GW增长至486.1GW,年复合增长率为42.4%。

周期性:主要是包括需求、技术及产能周期的叠加和互相影响。光伏行业的前期发展跟很多行业一样,主要靠政策扶持和补贴,所以补贴政策的不稳定造就了光伏产业发展的大幅波动性。

图 光伏行业发展受政策周期的影响明显

2、光伏大发展来自装机量的超预期爆发

补贴时代的需求周期本质上就是政策周期。装机量一直在政策驱动下超预期爆发,行业装机量年化40%以上,价格在成本带动出现下跌,过去15年产业链价格下跌90%。

回顾历史就可以看到,板块性的大机会在于政策利好叠加需求超预期启动,反之也一样。也就是说,只要需求好,短期价格下跌不会影响行业景气度回升。而如果出现量价齐升往往能带来超额收益。

图 光伏行业大发展的周期都来自量的拉动

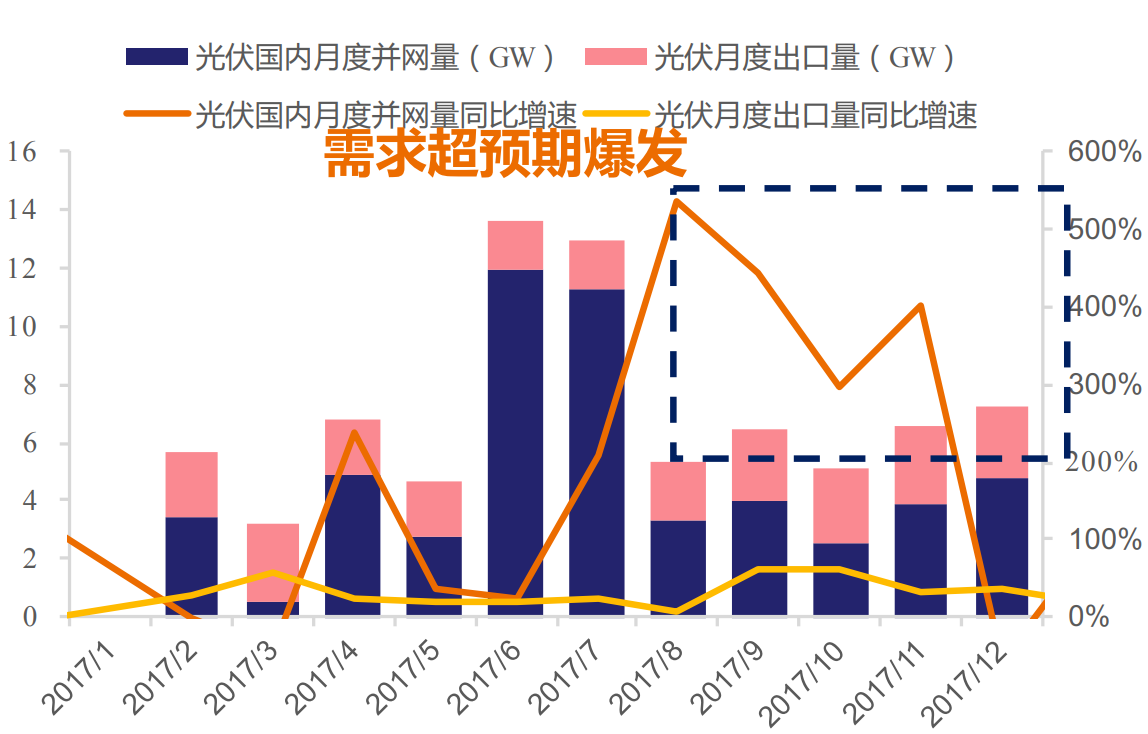

1)2017年的光伏大年。主要源于国内需求超预期爆发,导致产业链相关公司业绩超预期爆发,隆基股份估计涨幅3倍。

2016年“十三五”规划确定2020年累计新增光伏105GW,至2016年底累计77GW,未来三年仅有28GW可装空间,产业链资本开支与股价也应声下跌。但2017年7月新增指标释放,2017-2020年合计下发86.5GW,而且分布式指标不受限,行业迎来景气度和业绩的爆发。

图 2017年需求超预期爆发带来的行业机会

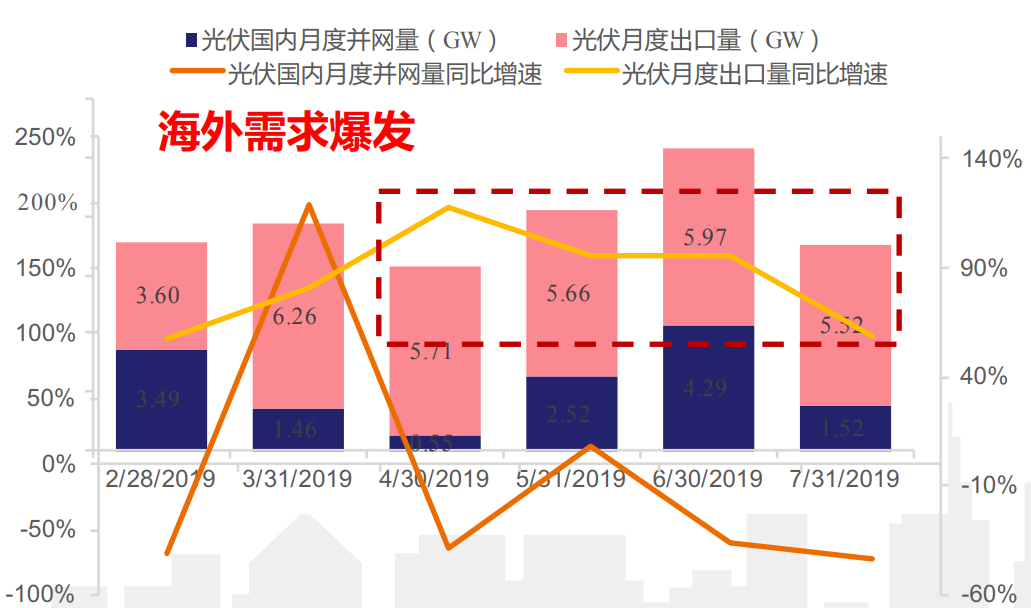

2)2018年的531新政后,国内光伏行业需求暴跌,量价齐跌导致行业景气度跌至冰点。但海外需求开始大增,年底国内政策预期修复,行业在年底迎来修复机会。

所以就导致2019年行业又出现新一次的历史大机会。

一是行业需求修复至531新政之前的水平,成本持续压缩导致产业链价格下跌,盈利水平还是在上升。

二是国内外需求共同拉动的快速放量,单晶硅片、电池片等价格还在高位,即使下跌但空间有限,所以隆基、通威这些单晶标的在持续上升。

图 2019年海外需求爆发带来的行业机会

3、未来五年光伏行业的机会在哪?

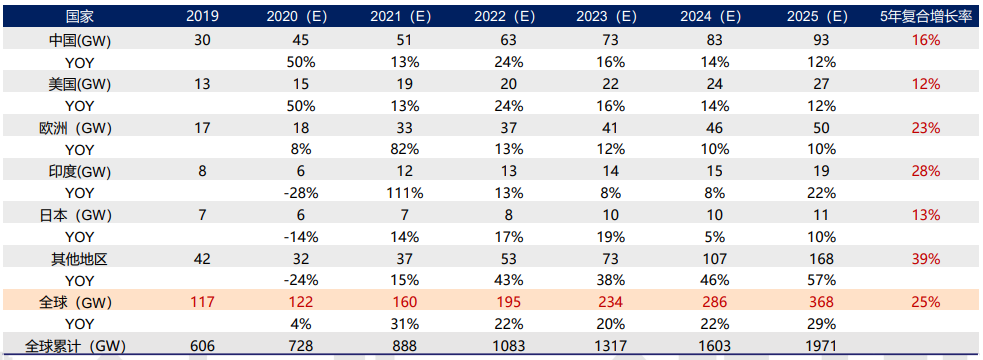

全球增量:未来五年,随着光伏工艺技术进步和成本压缩,光伏发电已经具备相对价格的优势,开始进入全面平价期,搭配上“储能”,全球光伏市场有望迎来一轮稳定增长。预计到2025年全球光伏新增装机量368GW,五年复合增长高达25%。

国内增量:平价时代逐步摆脱对补贴的依赖,因此政策指标对于光伏装机量的压制将减弱。“十四五规划”中,国内光伏年均增长超66GW,年均复合增长率16%,并且增量是逐年提升的态势。

图 未来五年光伏新增装机容量测算

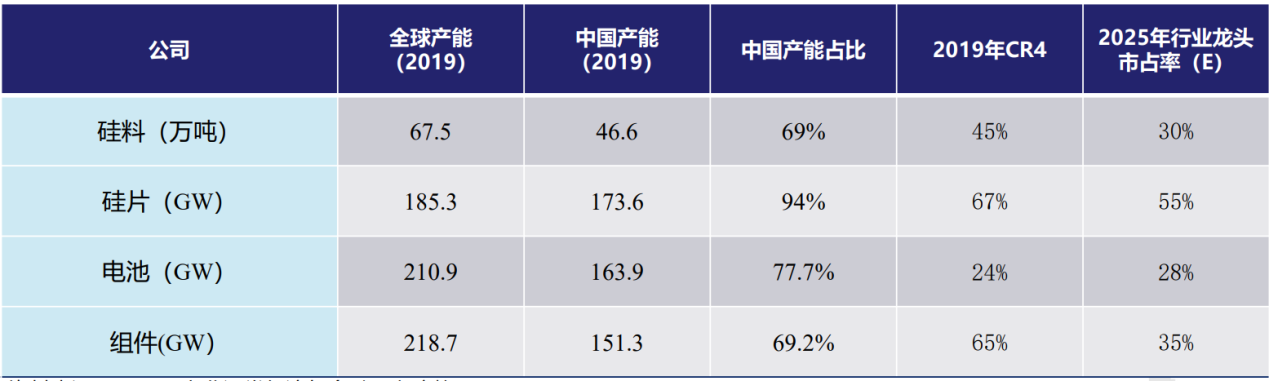

2019年各环节产量继续稳步提升,多晶硅实现产量34.2万吨,同比增长32.0%;硅片产量134.6GW,同比增长25.7%;电池片产量108.6GW,同比增长27.8%;组件产量98.6GW,同比增长17.0%。

从全球光伏产业链来看,中国已经牢牢占据产业链龙头地位,国内龙头产能集中度较高。2019年,中国硅料、硅片、电池片、组件占全球的产量占比分别为69%、94%、77%和69%。到2025年,各板块的行业龙头集中度将进一步提升。

图 2019年光伏产业链海内外产量占比

4、投资策略

中国的光伏产业链在全球占主导地位,光伏渗透率提升会对行业景气度有极大的提升空间。国内技术和成本优势明显的龙头企业受益肯定明显,国内龙头看硅片和组件的龙头隆基股份、硅料和电池生产龙头通威股份。

硅片薄片化趋势减缓,硅片大型化趋势明确。大硅片降本增效明显,下游厂商联动扩建产能兼容M6与M12,大硅片替代有望加速。可以关注M12大硅片龙头中环股份、设备厂商晶盛机电。

另外还有PERC电池是未来几年的最佳选择。目前量产能够到23%,成本优势比较明显,HJT电池效率能达到23%-24%,但短期内成本效率并不明显,未来几年同样具有发展潜力。文中任何观点和建议不构成对证券买卖投资建议。在任何情况下,和众汇富不对任何投资做出任何形式的担保或承诺。股市有风险,投资需谨慎!

本文地址:http://www.xiaofeizixun.com/shangquan/186.html

品牌策划

BRAND 北京和众汇富:金发科技到底是不是一家好公司呢?

金发科技主营改性塑料、完全生物降解塑料、高性能碳纤维及复合材料、特种工程塑料、轻烃及氢能源、环保高性能再生塑料和医疗健康产品等七大业务,为亚太地区规模最大、产品种类最为齐全的改性塑料生产企业。 今年5月份

北京和众汇富:金发科技到底是不是一家好公司呢?

金发科技主营改性塑料、完全生物降解塑料、高性能碳纤维及复合材料、特种工程塑料、轻烃及氢能源、环保高性能再生塑料和医疗健康产品等七大业务,为亚太地区规模最大、产品种类最为齐全的改性塑料生产企业。 今年5月份

京和众汇富:提起泸州老窖,你能想到什么?

提起泸州老窖,你能想到什么?贝壳投研君想到了“国窖香飘二十载,老窖传承数百年; 你能品味的历史,国窖 1573 ”等等广告词。 泸州老窖属于酒、饮料和精制茶制造业中的白酒细分行业,以专业化白酒产品设计、生产、销售

京和众汇富:提起泸州老窖,你能想到什么?

提起泸州老窖,你能想到什么?贝壳投研君想到了“国窖香飘二十载,老窖传承数百年; 你能品味的历史,国窖 1573 ”等等广告词。 泸州老窖属于酒、饮料和精制茶制造业中的白酒细分行业,以专业化白酒产品设计、生产、销售

APENFT基金会与WINkLink或于今年下半年联合推出Gamefi新产品

波场TRON创始人孙宇晨近日在社交媒体宣布,WINkLink将与APENFT基金会联合进军Gamefi。据悉,该联合项目的产品原型将会在今年第三季度完成准备工作,于第四季度正式推出,最终呈现在用户面前。 孙宇晨预测,Gamefi将会像Defi一样强势引领下

APENFT基金会与WINkLink或于今年下半年联合推出Gamefi新产品

波场TRON创始人孙宇晨近日在社交媒体宣布,WINkLink将与APENFT基金会联合进军Gamefi。据悉,该联合项目的产品原型将会在今年第三季度完成准备工作,于第四季度正式推出,最终呈现在用户面前。 孙宇晨预测,Gamefi将会像Defi一样强势引领下