北京和众汇富:挖掘绩优股,拥抱确定性

- 2020-09-11 12:45

- 网络

9月:挖掘绩优股,拥抱确定性

大家好,我是小鹤,一名在资本市场遨游的研究员,也是一位敬畏市场的学习者。很高兴能够以公众号的形式跟大家每天聊一聊我自己的研究与投资心得,以后尽量每天都能复盘历史,并根据宏观、政策、资金等总和走向去分析市场未来的走势,挖掘有机会的板块和个股。

研究是一件不算太难的事情,但投资是缺是研究、交易和博弈等等能力的的综合考验,有时候往往给人一种反人性的感觉。所以,我重视的是中长期价值挖掘,并把握市场机会做好趋势投资,在趋势未改的情况下能够做到无惧短期波动,当然也需要把握市场的边际变化,做到提前入场或离场的决定,这才是投资的核心,拉长维度看也是能够理解市场和赚取认知收益。

当然,投资也是一件不断打脸和修复认知差的过程,我也会不断公开我的持股和仓位情况,如果我们之间建立了信任,希望我在判断对的时候大家能够多给鼓励,判断有问题的时候能够多多批评指正。

8月:整体震荡,板块分化加剧

相比7月份的火热行情,8月份是考验操作的一个月,明显感受到操作起来很难,赚钱效应明显下降,但总体而言还是涨多跌少的一个月。主要表现有两方面:

1)大盘整体震荡。8月份上证指数涨了1.9%,深证成指涨了1.75%,创业板0.9%。相比7月份的大幅上涨整体处在震荡的格局,还是最后几个交易日拉了一部分上涨,要不然整体可能是绿的。

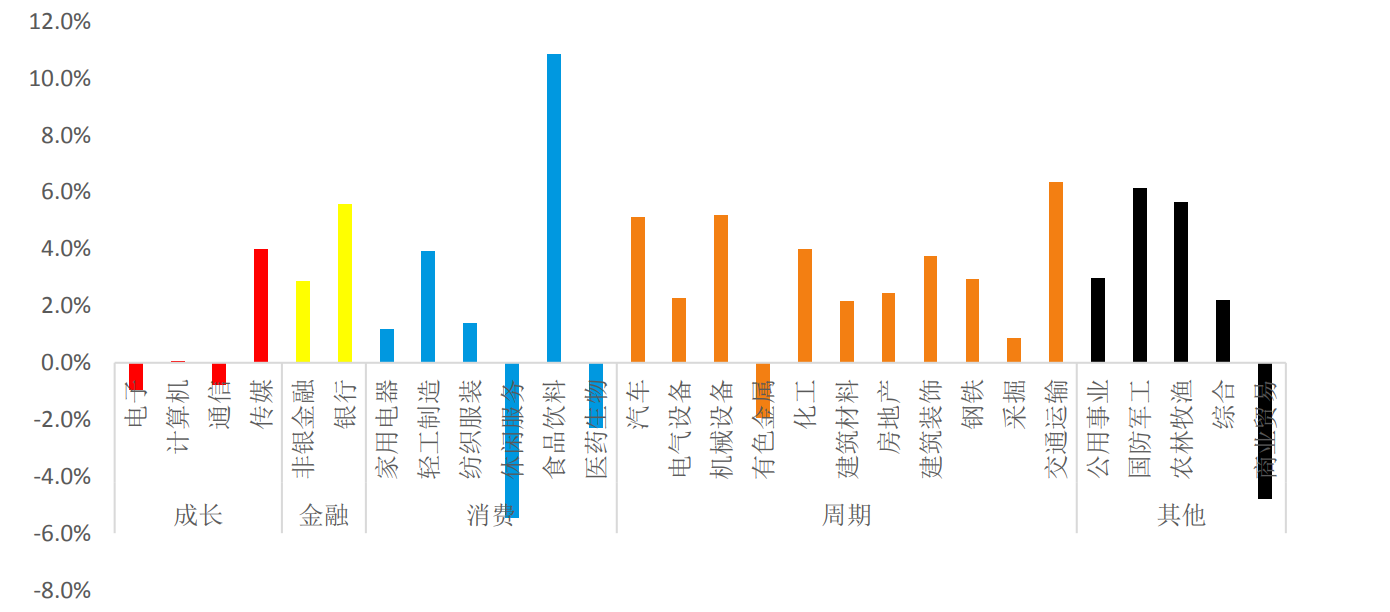

2)板块分化明显。涨幅居前的是食品饮料、交运、军工这几个板块,跌幅靠前是休闲服务、商贸零售,以及前期上涨较多,估值偏高的医药及电子板块。

申万一级行业月涨跌幅

第一,市场对于资金面整体边际收紧的预期。二季度经济整体修复相对较好,并且7月份的投资、消费及进出口方面都表现出明显的修复趋势,导致市场对于货币政策层面的收紧有所预期,当然最后也没有出现明显的收紧,这也是市场震荡博弈的核心。

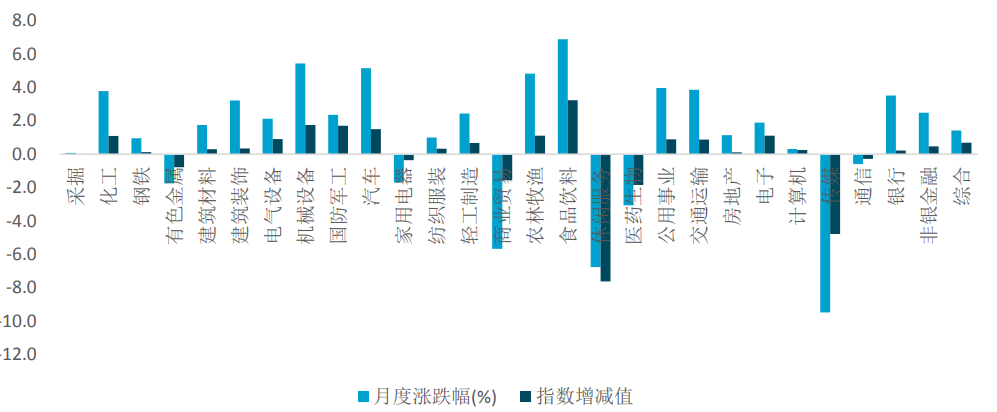

第二,财报披露加剧了A股分化行情。中报业绩较好的消费股领涨,稳定的绩优股明显强于成长股。业绩表现好的大盘股明显强于业绩偏弱或不及预期的中小盘。低估值的制造业如家电、汽车等板块修复明显强于高估的电子、医药等板块。

申万一级行业市盈率涨跌幅变化

中报业绩:整体反弹趋势明确,蓝筹白马强势回暖

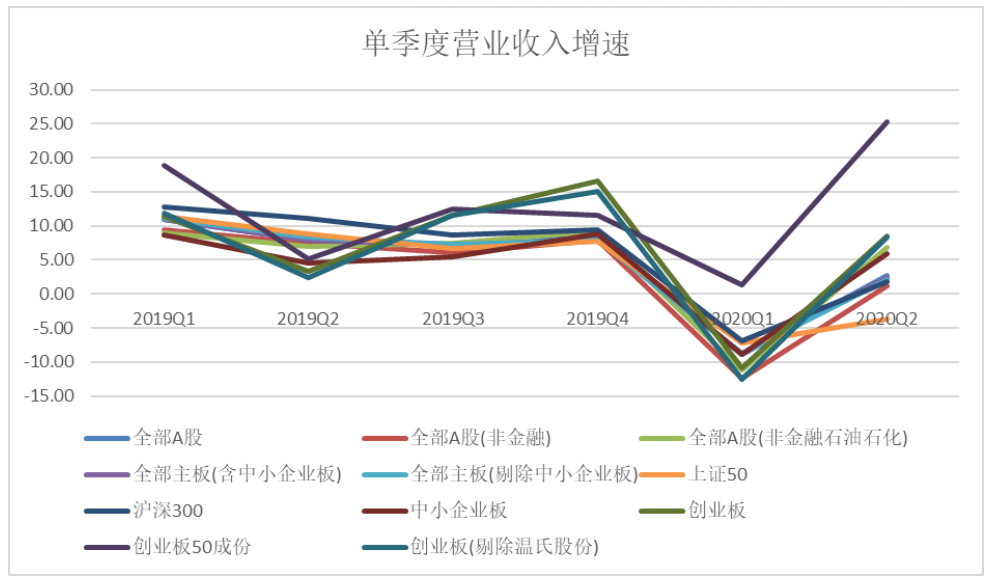

2020Q2的A股整体营收增速较Q1强势反弹,除了上证50意外,主要指数基本都是正增长。创业板的表现是最好的,同比增长8.5%,尤其是创业板中的蓝筹白马表现更是亮眼,同比增速超过25%。

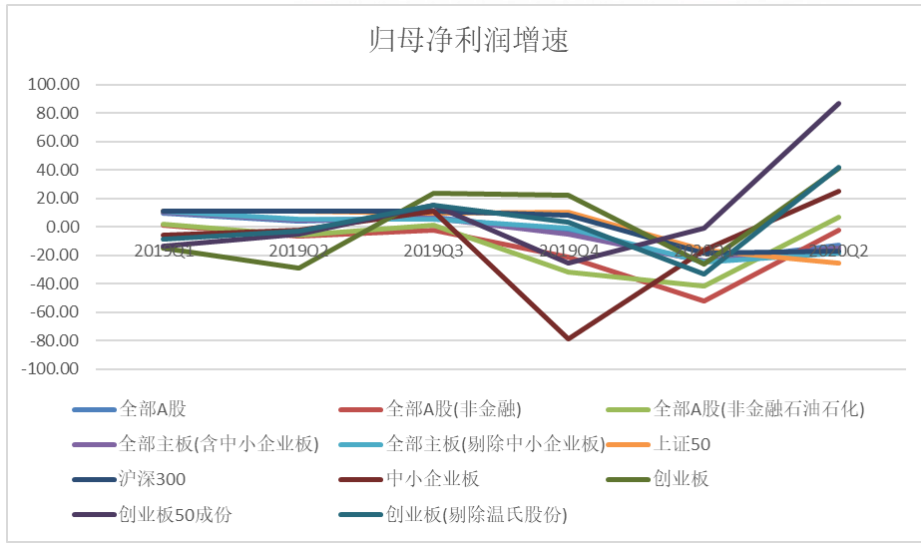

归母净利润角度看,Q2整体也是在恢复状态中,中小企业板和创业板增速增幅居前。石油石化拖累了上证50的业绩,沪深300整体改善也不是很明显。创业板利润整体修复较快,也是因为前两年商誉计提的低基数导致。

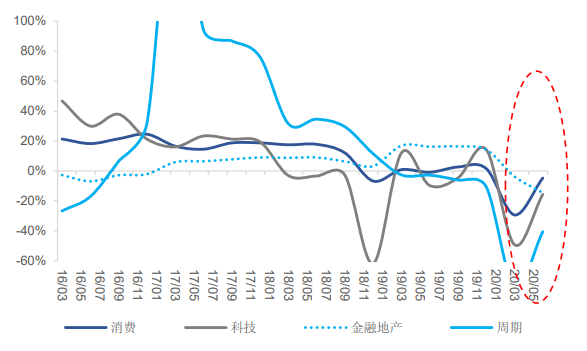

如果分行业看的话,消费的盈利确定性最强,科技板块的景气度仍然较好。上半年消费、科技净利润增速分别为-4.7%、-0.7%,整体改善非常明显。8月份高估值板块调整以来,科技和消费出现明显股价走势的分化,主要是消费板块的确定性和韧性相对更强。

各板块盈利累计同比看出各板块Q2业绩改善明显

展望9月:结束震荡,整体向上,布局三条主线

经过8月份的震荡期,9月份A股整体表现仍然是值得期待,也将开启新一轮的上涨趋势,各位要紧抓机会提前布局。当然在经济整体修复过程中,海外不确定性仍在,板块间的表现差异也会加大,自然是以配置受益经济修复和低估值的优质板块和公司为主。

原因我也分析下:

第一,国内外政策利好,流动性不会转向。

国内而言,此前预期的流动性转向并不会看到,国内逆周期调节政策还会继续发力,而定向性的政策引导其实对于经济修复更为有效,基本面驱动的股市会更健康;

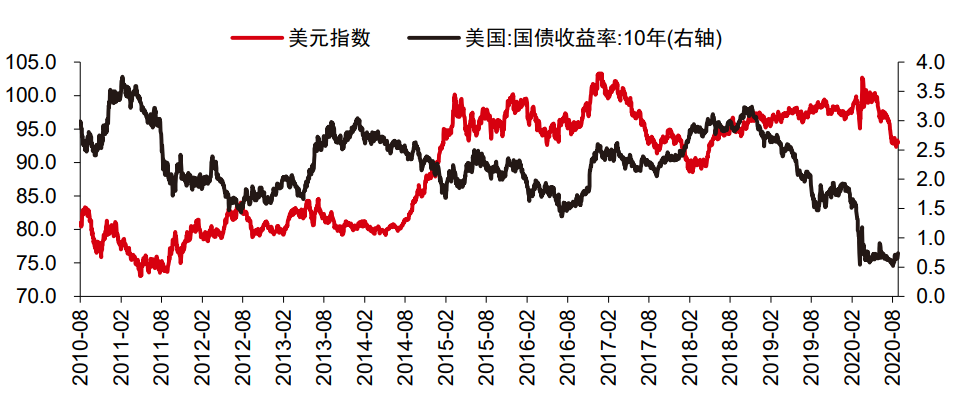

海外的话,美联储改变货币政策框架的意义重大。更加注重充分就业和平均通胀目标“补偿”此前通胀低迷,意味着经济修复过程中,未来很长一段时间的宽松还会延续,弱美元局势将会延续。

第二,股市的增量资金比较大,会对A股形成明显的托举效应。

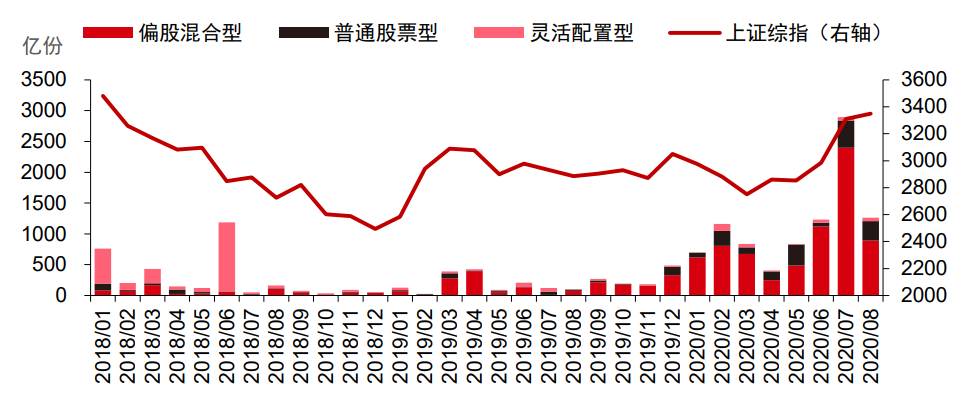

8月份新发基金量很大,主动偏股型公募基金共发行1262亿份,结合前几个月的配置需求,9月份新增入市紫金将接近1300亿元。外资方面,交易型北上资金8月份整体呈现净流出状态,但整体流出状态在放缓,预计随着四季度市场乐观,北上资金将呈现明显的流入趋势。

8月份新发基金规模依旧较大,对资本市场形成明显利好

第三,对于大家担心的外部扰动,小鹤认为不必过于担忧局势的恶化。

因为目前第一阶段协议依旧在逐步落实,虽然中美在很多层面上都有博弈,尤其是科技、军事领域的互动,但目前临近美国大选,大家对于制造外部争端获取选票的举措还是相对克制的,重心逐步回归美国国内的政策。

9月份而言,几条主线需要重点注意:

第一,弱美元格局下,上游资源品涨价,低估值周期板块估值盈利双修复。

海外宽松政策延续,美元弱势表现。弱美元格局下的全球上游资源品价格上涨,可布局有色、化工相关板块。国内传统消费旺季“金九银十”,黄金、铜、原油及相关的化工品涨价逻辑,仍将迎来估值和业绩的双修复。

弱美元格局已然形成

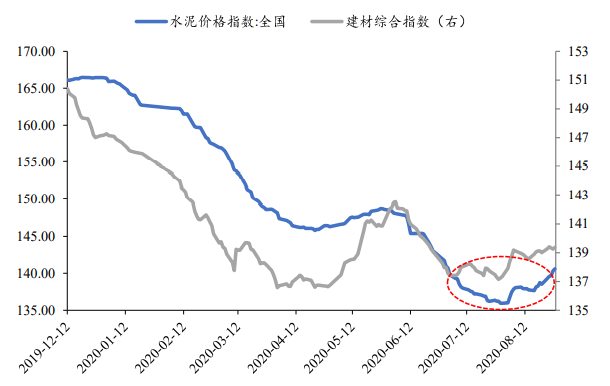

第二,国内经济持续复苏,消费回暖和业绩强劲的顺周期板块。

从国内宏观数据来讲,7月份工业企业利润总额同比增长19.6%,前值增11.5%,环比也出现明显改善。国内政策空间仍有较大余地,中国经济将引领全球经济开启复苏模式。国内逆周期调节发力,而且又到了季末,内循环的政策、专项债发行等依然要发力保持三季度的经济进一步复苏。

基建、地产相关的建材、机械等领域将会迎来新一轮上涨机会;中报业绩超预期表现,并且受益下游消费回暖的食品饮料、汽车、家电、品牌及影视院线板块。

第三,科技板块估值整体偏高,短期波动性较大,但细分领域也有明显机会。如高景气的消费电子、光伏等领域也有不错的表现机会,不确定性的情况下还是优先拥抱龙头。

本文地址:http://www.xiaofeizixun.com/shangquan/183.html

米连科技旗舰产品伊对平台从“高效撮合”到“温暖陪伴”,进行了一次价值升维

在信息爆炸、应用层出不穷的移动互联网下半场,用户的注意力已成为最稀缺的资源。然而,米连科技却交出了一份令人艳羡的成绩单:旗下旗舰产品伊对平台,月活跃用户月均使用时长高达8.0小时,七日留存率稳居72.1%的行业高

18小时前

米连科技旗舰产品伊对平台从“高效撮合”到“温暖陪伴”,进行了一次价值升维

在信息爆炸、应用层出不穷的移动互联网下半场,用户的注意力已成为最稀缺的资源。然而,米连科技却交出了一份令人艳羡的成绩单:旗下旗舰产品伊对平台,月活跃用户月均使用时长高达8.0小时,七日留存率稳居72.1%的行业高

18小时前

新手福音:零风险获取自营交易公司的“入场券”

很多交易新手都有同样的困惑:缺乏系统化学习、缺乏安全的练习环境、用个人资金试错带来巨大压力。 WeMasterTrade 正是为此而生——我们提供一个在真实市场数据下的系统性模拟交易学习环境,让 您 用 更 低的成本和风险,完成

前天

新手福音:零风险获取自营交易公司的“入场券”

很多交易新手都有同样的困惑:缺乏系统化学习、缺乏安全的练习环境、用个人资金试错带来巨大压力。 WeMasterTrade 正是为此而生——我们提供一个在真实市场数据下的系统性模拟交易学习环境,让 您 用 更 低的成本和风险,完成

前天

品牌策划

BRAND 科勒精选邀裘继戎与Dirty Class跨界共创《声色·艺无界》

敢拓新界的科勒精选品牌,携手跨界融合先锋裘继戎与破圈电音组合Dirty Class,共同打造敢酷敢发光的艺术灵感之作——《声色·艺无界》,以东方传统艺术赋能西方创新科技,以富有魅力的光影空间点亮卫浴多元场景。越过山川湖

科勒精选邀裘继戎与Dirty Class跨界共创《声色·艺无界》

敢拓新界的科勒精选品牌,携手跨界融合先锋裘继戎与破圈电音组合Dirty Class,共同打造敢酷敢发光的艺术灵感之作——《声色·艺无界》,以东方传统艺术赋能西方创新科技,以富有魅力的光影空间点亮卫浴多元场景。越过山川湖

【快讯】贺定一携珠澳妇联参访BEEPLUS,促进湾区女性合作交流、创新创业

摘要: 携手走进大湾区,深化珠澳女性合作。 为加快横琴粤澳深度合作区建设,加强珠澳两地女性创新创业合作交流,4月30日,在澳门工商界妇女庆祝“三·八”国际妇女节筹备委员会主席团执行主席、全国政协港澳台侨委员会副

【快讯】贺定一携珠澳妇联参访BEEPLUS,促进湾区女性合作交流、创新创业

摘要: 携手走进大湾区,深化珠澳女性合作。 为加快横琴粤澳深度合作区建设,加强珠澳两地女性创新创业合作交流,4月30日,在澳门工商界妇女庆祝“三·八”国际妇女节筹备委员会主席团执行主席、全国政协港澳台侨委员会副

北京和众汇富:金发科技到底是不是一家好公司呢?

金发科技主营改性塑料、完全生物降解塑料、高性能碳纤维及复合材料、特种工程塑料、轻烃及氢能源、环保高性能再生塑料和医疗健康产品等七大业务,为亚太地区规模最大、产品种类最为齐全的改性塑料生产企业。 今年5月份

北京和众汇富:金发科技到底是不是一家好公司呢?

金发科技主营改性塑料、完全生物降解塑料、高性能碳纤维及复合材料、特种工程塑料、轻烃及氢能源、环保高性能再生塑料和医疗健康产品等七大业务,为亚太地区规模最大、产品种类最为齐全的改性塑料生产企业。 今年5月份