北京和众汇富:稳健与成长兼具!这个行业有“金矿”!

- 2020-10-20 15:21

- 网络

北京和众汇富:稳健与成长兼具!这个行业有“金矿”!

交通运输行业分析

疫情期间,巴菲特挥泪斩仓航空股,一时成了焦点。航空业是交通运输的子行业,里面是否有金矿值得挖掘?且听我们一一道来。

我们常说物流、资金流、信息流,无论高科技如何便捷,基本的人和货的运输,都是要通过交通运输行业来完成。

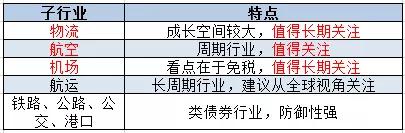

这个行业非常庞大、种类繁多,主要包括以下子行业,我们来逐一介绍:

一、物流行业增速快,强者恒强,很有看点

物流行业主要包括快递和第三方物流,都比较有看点。

1. 首先重点看下快递:

伴随着电商深入到了我们生活的方方面面,快递行业在过去的10年中也迎来了高速发展,以下是行业收入增速图(业务件数的趋势也基本一致):

据测算,未来三年行业仍有20%多的增速。虽然近两年增速开始放缓,但20%的行业总体增速,足以令许多行业羡慕。

例如我们之前分析过的顶级赛道:白酒和调味品,前者吨总量几乎已停止增长,后者大概有10%-15%的增速。

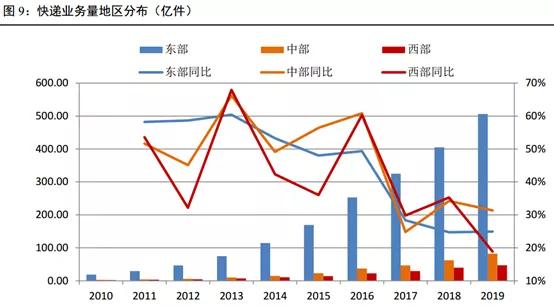

快递行业具有明显的区域性特征,东部发达地区占比较高,但近几年随着拼多多等巨头对三四五线市场的挖掘,欠发达地区的快递增速已有赶超之势。

快递是一个高度依赖规模的行业,否则网点或快递员不足,会严重影响业务开展。再加上激烈的价格战,所以最终的结局一定是中小企业不断出清,强者恒强。

目前一线公司主要就是“通达系”、顺丰、百世、邮政和京东物流,前两者是上市公司:

龙头公司的市场份额在不断提升,前6名已占据了80%的业务量:

降本是快递行业永恒的主题,派送费和转运占了成本的大头。目前来看,转运相关的干线运输成本、中转成本是目前主要的降本方向。根据披露数量,中通和韵达在通达系中相对有优势,这主要得益于较大的业务量、转运中心数量、自动化程度和庞大的干线运输车队数量。

具体到公司运作,就不能不提到通达系的加盟制,和顺丰的直营模式。

加盟制的成本更低,扩张更快,相对更适合电商,所以目前市场规模更高,但同质化严重,难免限于价格战的泥潭,最终很可能进一步整合;

而直营模式,总部对各环节有绝对的控制力,特别是疫情爆发时更体现的淋漓尽致,业务量迅速增长;另外,在中高端商务件市场具有龙头地位,加上电商特惠件的推出,总的市场份额也在稳步扩大。

总的来说,快递是一个中长期看好的行业,当下也有机会。

也许有读者朋友担心频繁上演的价格战,是否导致通达系的公司都没有多少投资机会。我们是这么看待这个问题的:

(1)首先快递行业非常依赖规模,现在头部企业先发优势已非常明显,发展的黄金期也已过去,几乎不会再有新玩家有意图进入这个领域。比如成立较晚的百世快递,也是累计亏损了50多亿,才勉强达到了规模最低的申通的份额。

(2)电商件快递产品的同质化很严重,容易引发激烈的价格竞争。而从过往许多行业价格战的历史来看,当价格战正在进行时,各家利润都会受到影响,但龙头公司凭借自身优势,通常会趁机扩大市场份额,最后行业内往往会剩下2-3家寡头,然后价格战趋缓,获胜者享受垄断带来的超额利润。

(3)具体到今年3-5月激烈的价格战,回头来看,是由于疫情产生了1个多月的服务断档,各家快递公司必须拼劲全力维护自己的客户资源,否则可能导致市场份额下滑。而随着客户关系的修复,市场逐渐恢复稳定,价格战从6月有所降温。

但即使排除今年疫情的特殊情况,价格战在未来也不一定会趋于缓和,只不过以往的价格战,是以挤压中小快递的生存空间为目的,而今后则是几大头部厂商的白刃战。

所以,相对来说,我们更看好通达系中规模和成本已经有优势的韵达和中通(美股上市),以及中高端市场龙头顺丰控股。特别是2021年随着顺丰湖北鄂州机场的投运,很可能复制FedEx和孟菲斯机场的故事。今后有时间会详细分析。

2. 再看下第三方物流

第三方公路运输行业大、散、乱特点突出,行业规模高达4万亿,最大公司市占率也不到2%,其中70%运力为单车公司,门槛很低,比如我们在抖音上经常看到的卡车司机的直播生活。所以,粗看下来,这并不是一个值得投资的行业。

但是主力君经过仔细梳理,发现有2个细分赛道还不错,分别是化工品运输和冷链物流。

危化品运输:行业空间很大,第三方化工物流大约有近3000多亿的市场容量,而且进入门槛较高:由于安全要求,需要获得各种监管资质;再叠加近两年频繁出现的化工安全事故,不排除政策进一步收紧的可能性。

部分大型化工企业有自己配套的物流公司,而第三方民企龙头是密尔克卫,近两年通过自身不断的业务开发,以及外延收购的提速,整体发展很快,未来2年平均增速约在40%,建议密切关注。

冷链物流主要包括食品和医药等。随着消费升级,老百姓越来越接受网上购买冷冻食品,比如低温奶、冷鲜肉、卤制品、水果蔬菜等。根据统计,生鲜电商物流今年来保持50%的年增长率,目前已达到近千亿的规模,顺丰份额最高。

而医疗冷链随着药品种类扩充和监管趋严,远期空间很大,增长动力强劲,而且由于行业门槛较高,前期投入较大,龙头公司先发优势明显,目前主要集中于医药流通企业自身。

二、航空,利好因素增多,走向复苏

巴菲特在疫情期间清空了全部的航空股,一时成为了焦点新闻。但是否这个行业就不适合价值投资了呢?主力君认为仍值得探讨:

航空公司有以下4个显著特点:

1.边际成本机会可以忽略:

飞机一旦起飞,没有售出座位的价值就迅速归零,所以客座率非常重要,很多低成本航空公司,宁可售卖很低的票价,也要尽量保持高的客座率

2. 高杠杆、重资产

飞机的购买单价很高,航空公司主要是分期购买或租赁,会产生大量的负债,所以经营杠杆很高,在报表上体现出的ROE一般不高,而且周期性也很强。所以这是一个顺周期的进攻性行业,不能应用于防守,而且博弈困境反转的效果往往也不错。

3. 产品同质化现象严重

各家航司的产品没有本质的区别,都是人或货物的移动,而且价格透明,还受到政府指导价的约束,这就对成本管控提出了很高的要求。因为在时间、服务等差别不太大的情况下,人们可以非常方便的选择价格更有优势的公司。

复盘美国航空股的表现,会发现低成本航空公司相对有不错的成长性,比如美国西南航空,最近47年连续盈利,在疫情发生前的7年也涨了6倍。

4. 易于跟踪研究,竞争格局稳定

一来航空公司的数量比较少,二来基础数据比较透明,因为每个月航空公司都会公布客座率的数据,所以非常利于跟踪

同时,由于需要资金庞大,以及行政许可,所以行业进入门槛很高,竞争格局相对稳定,不像高科技行业,技术的突变就可能使曾经的霸主轰然倒塌。

航空作为周期性行业,波动性较大,最主要的影响因素有3个:需求、汇率和油价。

(1)需求端:最重要的驱动逻辑就是消费升级,据统计,中国仍有近10亿人没坐过飞机。随着经济活动和旅游等的发展,人们对中长途旅行的需求仍在增加。疫情造成的至暗时刻已经过去,未来只会变好,而不会变的更糟糕。特别是国内需求,已基本恢复到8成以上;国际客流虽然恢复较慢,但相信国家的大门只会越开越大,谷底已经过去了。

(2)汇率端:因为航空公司都是分期购买或租赁飞机,产生美元或欧元负债。如果人民币汇率上升,就会产生汇兑收益,反之则为损失。据测算,人民币每贬值1%,航空公司毛利率会降低0.6%左右,影响不小。

(3)油价端:燃油成本大概占公司总成本的30%左右,目前油价较低,增速缓慢,对航空公司是利好。

汇总3个因素来看,需求正在复苏,汇率由于美联储大放水,美元正处于贬值通道,油价也处于低位,对于航空公司是利好的。

具体当下来看,航空业的复苏可分为3大拐点,分别是起飞拐点、盈利拐点和弹性拐点:

可以看到,主营国内航线的航空公司,复苏明显是最快的。

从估值角度,国航、东航和南航这三大航,由于周期性明显,成长性一般,通常用PB估值,而低成本航空由于有一定成长性,可以结合PE估值一起来看。

我们认为,航空公司虽然是一个长期一般,但中期非常有看点的行业,特别是其中国内线路占比高的低成本航空公司。

回到开头那个问题,巴菲特认为疫情使航空公司的业务发生了重大变化,未来三五年都未必能回到疫情前水平。但毕竟中美国情不同,所处发展阶段也不一样,而且A股波动较大,对于这类周期性行业,趋势投资也不失为一种有效策略。所以,大家可以根据自身特点,各取所需。

代表公司:春秋航空、华夏航空、中国国航。

三、机场,免税是最大看点

机场的收入,有两部分,航空性收入,以及非航空性收入。

航空性收入,就是向航空公司收钱,比如说每次起飞后,航空公司都需要给机场付费,因为旅客使用到了机场提供的各种服务(安检、旅客服务费、起降费、停机场费、客桥费等等)。此外,还有一部分是货邮吞吐量相关的费用,这部分的费用虽然和量相关,但是“单价”是由民航局决定的,所以价格本身没有弹性。

非航空性收入,是指从向航空公司以外获得的收入。比如说机场内出租的店铺的租金、广告的收入等等。这块的收入和客流量高度相关,而其中最有看点的,就是免税店租金收入。

免税的增长空间非常大,机场本身就聚集了大量高素质客流,同时区域垄断,坐地收租,旱涝保收,是真金白银的一门好生意。很显然,收入的多少,主要取决于免税店的规模,以及出入境客流量的多少。

虽然现在国际客流量仍然很低,但未来只会变好,不会更差了。如果眼光放长远一些,展望两三年以后,相信当下的价格,是非常有吸引力的。

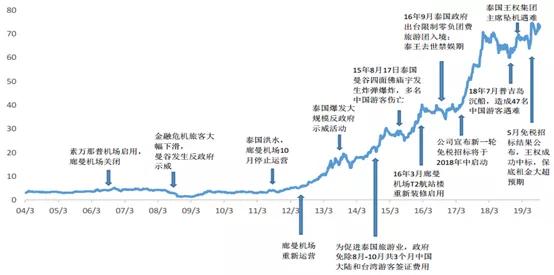

参考国外同行,泰国机场在国内具有垄断地位,10年翻了40倍,超级大牛股:

所以,机场是一个长期看好,当下正逐步走出困境的行业,值得关注。具体可以用PE法进行估值。

代表公司:上海机场、白云机场。

四、航运,长周期行业,短期趋势需跟踪

航运,是指用船在海里运输货物,也称为海运,根据运送货物的不同,可分为三种——干散、油运、集运:

(1)干散就是运送一些大宗干散货,如铁矿石、煤炭、粮食等,占海运贸易量的50%左右。

(2)油运就是运送原油或者成品油,占海运贸易量的35%左右。

(3)集运就是运送集装箱,而集装箱装的基本都是大众消费品,占海运贸易量的15%左右。

航运行业的分析,需要从全球视角来看,主要分为需求端和供给端:

需求端:

(1)全球经济情况,目前仍处于底部的缓慢复苏中;

(2)运距。因为都是按日租金,运距越长,运输时间越长,费用越高。比如美国近几年由于页岩油革命,已经从原油进口国转为净出口国,这比从中东运往东亚的距离要长,大幅拉长油运运距,对油运就算是个利好。

供给端:

(1)轮船生产的问题。因为大型轮船生产都是是需要预订的,从订货到生产到拿货至少需要2-3年,所以生产周期也会影响油轮的供给。近10年行业整体处于萧条期,上游造船厂产能大幅收缩,短期不会产生大量新的供给。

(2)地缘政治变化,以及一些特殊的环保要求,比如限硫令导致需要轮船需要停运加装脱硫塔,短期也会影响轮船的供给。

具体跟踪指标,油运可以看VLCC运价,干散看BDI波罗的海干散货运价指数,集运可以看SCFI上海出口集装箱运价指数。

从历史统计来看,航运周期性很强,平均7-10年一个大周期,波动非常巨大。行业由于需要巨额投入,每次周期中,小公司不断退出,因此集中度越来越高,只需要关注几个龙头即可。

综合来看,行业需要从全球视角、长周期的看待,整体一般,具体持股感觉可能也并不好。需要密切跟踪,适合周期博弈。

代表公司:海丰国际、招商轮船、中远海能。

五、铁路、公路、公交、港口:类债券

这几个行业属于交通运输基础设施资产,特点类似:行业稳定,增速较慢,周期性弱,分红率高,具有类债券的特征,适合熊市防御,以及风险偏好极低的投资者。平均来看,里面相对优秀的公司,每年收益加上分红,大概在10%左右。所以买入这类股票,就不要抱有太高的预期回报。

随着经济发展,铁路和高速公路,相对具有一点成长性,属于矮子里面拔将军,算是为数不多的亮点。所以,除非发生重大题材,基本无需额外关注。

代表公司:京沪高铁、宁沪高速、山东高速、粤高速。

对于物流、机场、航空行业中一些有特色的标的,后续会进行详细分析,敬请期待。

文中任何观点和建议不构成对证券买卖投资建议。在任何情况下,和众汇富不对任何投资做出任何形式的担保或承诺。股市有风险,投资需谨慎!

本文地址:http://www.xiaofeizixun.com/shangquan/220.html

米连科技旗舰产品伊对平台从“高效撮合”到“温暖陪伴”,进行了一次价值升维

在信息爆炸、应用层出不穷的移动互联网下半场,用户的注意力已成为最稀缺的资源。然而,米连科技却交出了一份令人艳羡的成绩单:旗下旗舰产品伊对平台,月活跃用户月均使用时长高达8.0小时,七日留存率稳居72.1%的行业高

18小时前

米连科技旗舰产品伊对平台从“高效撮合”到“温暖陪伴”,进行了一次价值升维

在信息爆炸、应用层出不穷的移动互联网下半场,用户的注意力已成为最稀缺的资源。然而,米连科技却交出了一份令人艳羡的成绩单:旗下旗舰产品伊对平台,月活跃用户月均使用时长高达8.0小时,七日留存率稳居72.1%的行业高

18小时前

新手福音:零风险获取自营交易公司的“入场券”

很多交易新手都有同样的困惑:缺乏系统化学习、缺乏安全的练习环境、用个人资金试错带来巨大压力。 WeMasterTrade 正是为此而生——我们提供一个在真实市场数据下的系统性模拟交易学习环境,让 您 用 更 低的成本和风险,完成

前天

新手福音:零风险获取自营交易公司的“入场券”

很多交易新手都有同样的困惑:缺乏系统化学习、缺乏安全的练习环境、用个人资金试错带来巨大压力。 WeMasterTrade 正是为此而生——我们提供一个在真实市场数据下的系统性模拟交易学习环境,让 您 用 更 低的成本和风险,完成

前天

品牌策划

BRAND 科勒精选邀裘继戎与Dirty Class跨界共创《声色·艺无界》

敢拓新界的科勒精选品牌,携手跨界融合先锋裘继戎与破圈电音组合Dirty Class,共同打造敢酷敢发光的艺术灵感之作——《声色·艺无界》,以东方传统艺术赋能西方创新科技,以富有魅力的光影空间点亮卫浴多元场景。越过山川湖

科勒精选邀裘继戎与Dirty Class跨界共创《声色·艺无界》

敢拓新界的科勒精选品牌,携手跨界融合先锋裘继戎与破圈电音组合Dirty Class,共同打造敢酷敢发光的艺术灵感之作——《声色·艺无界》,以东方传统艺术赋能西方创新科技,以富有魅力的光影空间点亮卫浴多元场景。越过山川湖

【快讯】贺定一携珠澳妇联参访BEEPLUS,促进湾区女性合作交流、创新创业

摘要: 携手走进大湾区,深化珠澳女性合作。 为加快横琴粤澳深度合作区建设,加强珠澳两地女性创新创业合作交流,4月30日,在澳门工商界妇女庆祝“三·八”国际妇女节筹备委员会主席团执行主席、全国政协港澳台侨委员会副

【快讯】贺定一携珠澳妇联参访BEEPLUS,促进湾区女性合作交流、创新创业

摘要: 携手走进大湾区,深化珠澳女性合作。 为加快横琴粤澳深度合作区建设,加强珠澳两地女性创新创业合作交流,4月30日,在澳门工商界妇女庆祝“三·八”国际妇女节筹备委员会主席团执行主席、全国政协港澳台侨委员会副

北京和众汇富:金发科技到底是不是一家好公司呢?

金发科技主营改性塑料、完全生物降解塑料、高性能碳纤维及复合材料、特种工程塑料、轻烃及氢能源、环保高性能再生塑料和医疗健康产品等七大业务,为亚太地区规模最大、产品种类最为齐全的改性塑料生产企业。 今年5月份

北京和众汇富:金发科技到底是不是一家好公司呢?

金发科技主营改性塑料、完全生物降解塑料、高性能碳纤维及复合材料、特种工程塑料、轻烃及氢能源、环保高性能再生塑料和医疗健康产品等七大业务,为亚太地区规模最大、产品种类最为齐全的改性塑料生产企业。 今年5月份